住宅取得のための贈与はタイミングが大事!!

![]()

今井 園美

住宅取得のために親族などから資金の贈与を受ける場合、贈与税を非課税にする優遇制度を活用しましょう。この記事では、優遇制度の基本的な解説から、贈与授受・居住開始・贈与税申告のタイミングなどについて解説します。

家を購入するときに両親や祖父母から援助してもらえるお金のことを「援助資金」といいます。でもこの「援助資金」受け取り方を間違えると大変なことに!!!!!

いくら両親や祖父母からであったとしても、今、存命している人から財産をもらうと(これを生前贈与といいます)「贈与税」という税金がかかってくるからです。※ちなみに生前贈与では、法定相続人以外にも財産を引き継ぐことが可能です。

原則として贈与税は、

もらった人1人に対して、もらった金額が1年間で110万円までであれば非課税となり、贈与税はかかりません。でも、110万円を超える生前贈与を受けた場合には、その超えた部分に贈与税がかかってきます。

そんな贈与税ですが、住宅取得のための資金の贈与に関しては、一定の要件を満たせば、最大1,000万円まで非課税となる優遇制度(住宅取得等資金に係る贈与税の特例等)があります。

■住宅取得等資金の非課税制度

⭐主な要件

●2022年1月1日から2023年12月31日までの間の贈与であること

●父母や祖父母など直系尊属からの贈与であること

※例えば、夫が建てた家に妻の両親から援助資金の贈与を受けた場合、この制度は使えません。妻の両親からの贈与のお金を実際に受け取ったのは妻本人だとしても、夫が建てた家=夫名義の家の購入にそのお金を使ったとしたら、実質的にそのお金を受け取った人は夫とみなされるからです。

●自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等のための資金の贈与であること

※その他にも要件はありますので国税庁のHPをチェックしてください。

⭐非課税の限度額

省エネ等住宅の場合:1,000万円まで

それ以外の住宅の場合:500万円まで

「省エネ等住宅」とは、

①断熱等性能等級4以上もしくは一次エネルギー消費量等級4以上であること

②耐震等級(構造躯体の倒壊等防止)2以上もしくは免震建築物であること

③高齢者等配慮対策等級(専用部分)3以上であること

上記3つのいずれかに該当する新築住宅(※住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明されたもの)

✅非課税制度を利用するためには、タイミングがとても重要

①贈与を受けるタイミング

贈与を受けるタイミングは、居住開始の前でなければいけません。既存住宅の購入であれ新築住宅の建築であれ、住宅の引き渡し前ということです。居住開始した後に資金贈与を受けた場合、非課税の特例の対象外となります。

また、住宅の引渡し前ならいつでもいいというわけではありません。原則、贈与を受けた年の翌年3月15日までに新居に居住開始する必要があります。

家を建てるために資金の贈与を受けて、その贈与資金で土地を購入することはできますが、翌年3月15日までにその土地に建てた家の引き渡しを受けて居住を開始できないと適用対象外となってしまいます。土地の購入に贈与資金を充てた場合は、その後、建物を建てる住宅会社に翌年3月15日までに居住開始できるかどうかを、事前によく確認したうえで、贈与を受けることをおすすめします。

できれば、贈与のタイミングはできるだけ居住開始の直前にされるといいのではないかと思います

②居住開始にも期限があります。

先ほども触れましたが、非課税特例を受けるためには、原則、贈与を受けた年の翌年3月15日までに、贈与を受けた本人が新居に居住開始する必要があります。

子供の入園・入学、仕事の事情等で、家はできていてもなかなか引越しができないという場合もあるかと思います。仮に翌年の3月15日までに間に合わなかったとしても、入居の見込みがあると判断された場合には、贈与を受けた年の翌年12月31日までに居住開始できれば適用可能です。

ただし、どんな事情があったとしても居住開始の最終期限は、贈与を受けた年の翌年12月31日までです!

Q.実際に住んでいれば、住民票は後でもいいの?あるいは、先に住民票さえ移していれば、実際に住むのは最終期限以降になってもいいの?

A.このような場合、非課税の対象とすることを否認される恐れもありますので、税務署とのトラブルを避けるためには、住み始めると同時に住民票も新居に移していただいた方が安心です。

③申告するタイミング

非課税特例を受けるためには、住んでいる地域の税務署に贈与税申告書などの書類を提出する必要があります。全額が非課税となり、贈与税0円だとしても申告手続きは必要です。

期限は、贈与を受けた年の翌年3月15日となります。郵送で提出する場合は消印の日付が期限内であればOKです。

申告をするのは贈与を受けた人(=財産をもらった人)です。両親から子供に対して贈与をしたのであれば、贈与税の申告をするのは子供ということになります。

✅留意点

書類の提出までには、贈与された資金はすべて使い切っておいてください。仮に資金が余ってしまった場合は、余った資金が贈与税の課税対象となってしまいます。

住宅取得資金の贈与税非課税は特例ですので、慎重に適用要件を確認してタイミングを間違えないようにしてくださいね。

余談・・もし、住宅取得資金の贈与税非課税の特例をつかわずに自分の両親や祖父母から1,000万円の贈与を受けた場合、なんと177万円の贈与税がかかります..

多少面倒でも要件をしっかりと満たして税務署に申告しましょう!?

ここまで、住宅取得資金贈与の非課税特例に関して説明してきましたが、じつは、この特例に加えて、次の制度を利用することでさらに非課税枠を増やすことができます。

①暦年課税制度

②相続時精算課税制度

住宅取得等資金の非課税枠1000万円にそれぞれの非課税枠を加えてみた場合非課税となるのは?

①非課税枠1,000万円+暦年課税制度の基礎控除額110万円の利用で、合計1,110万円まで非課税に

②非課税枠1,000万円+相続時精算課税制度の基礎控除額2,500万円の利用で、合計3,500万円まで非課税に

残念ながらこの2つの制度は併用できません。この2つの制度に関して解説します。

■暦年課税制度とは

暦年課税とは、1月1日~12月31日までの1年間に受けた贈与に対して課税する制度

基礎控除額は110万円

もらった人1人に対して、もらった金額が1年間で110万円を超えた場合には贈与税がかかる

年間にもらった財産の合計額が110万円以下なら贈与税はかからないため申告は不要

相続時精算課税制度を選択しない限り、年が変われば何回でも利用することができる

暦年課税制度を利用するときの注意ポイント①

贈与された人1人に対して、贈与された金額が1年間で110万円までなら非課税

誰が、誰に、いくら贈与するのか?注意しないと課税されることに・・・

例えばこんなケースならどうなるのでしょうか?

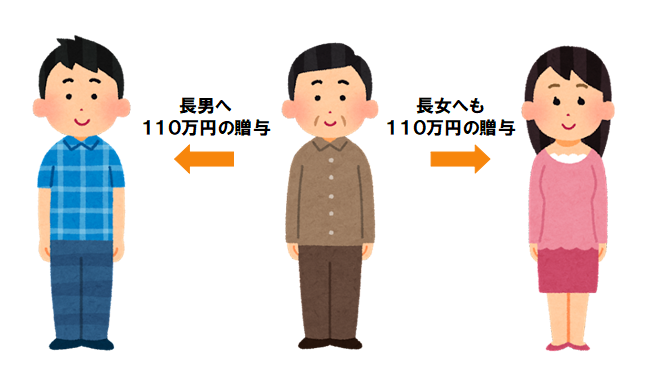

ケース①

父親が「長男」に110万円贈与、「長女」にも110万円贈与

このケースの場合、受け取った方は2人(長男と長女)ですが、贈った方は1人(父親)で、長男・長女それぞれが受け取った金額も1人当たり110万円なので、贈与税はかかりません。

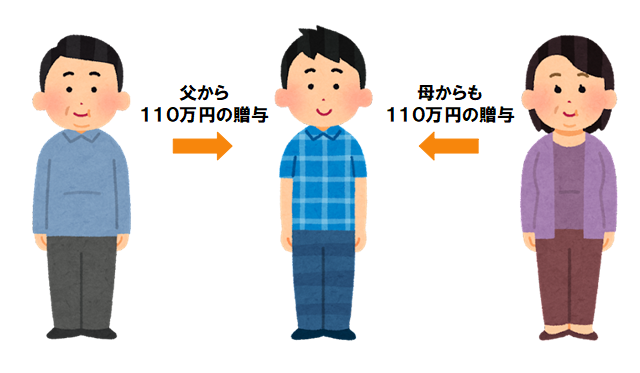

ケース②

父が長男に110万円贈与

母からも長男に110万円贈与

このケースの場合、両親からそれぞれ110万円ずつ受け取っています。つまり贈った側は2人(父と母)で、受け取った側が長男1人だけなので、合計で220万円の金額を1人の人が受け取ったことになります。ですから、この場合は贈与税がかかってきます。

受け取った金額220万円-基礎控除額110万円=110万円(←課税対象額)

課税対象額110万円×税率10%=贈与税額11万円

納めなければならない贈与税は11万円となります。

暦年課税制度を利用するときの注意ポイント②

定期贈与とみなされると課税されるかも

定期的に一定の財産を贈与することを定期贈与といい「本来まとまった額を贈与するつもりだったのに、節税のためにわざわざ分割して贈与しているのではないか?」と税務署から指摘をうける可能性があります。定期贈与とみなされると贈与税が課税されてしまいます。

定期贈与とみなされないためのポイント

✓毎年、贈与契約書を作成する(できれば贈与の目的も入れて契約書を作成する)

✓贈与の金額を毎年変える

✓贈与の手段として銀行振り込みを活用する(現金手渡しを避ける)

いくら年間110万円以下の贈与であれば申告が不要だからといって対策を怠ると、贈与税が課税される可能性がありますので注意が必要です。

■相続時精算課税制度とは

60歳以上の父母または祖父母から、18歳以上の子または孫に対して財産を贈与する場合に選択できる制度

※年齢は、贈与した年の1月1日時点で判定します。

2,500万円まで贈与税を納めずに贈与を受けることができる

贈与者(父母または祖父母)が亡くなった時に、この贈与された財産の贈与時の価額と相続財産の価額を合計した金額から相続税額を計算して相続税を納税することになります。

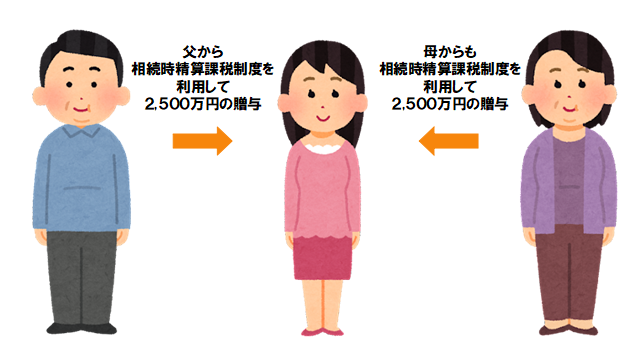

相続時精算課税制度を利用するときの注意ポイント①

2,500万円の非課税枠は、贈与者ごとに判断される

例えば、両親がそれぞれに一人の子どもに対して贈与をした場合はどうなるのでしょうか?

父が長女に対して相続時精算課税制度を利用して2,500万円贈与

母も長女に対して相続時精算課税制度を利用して2,500万円贈与

このケースの場合、両親それぞれから2,500万円ずつ合計5,000万円贈与されましたが、この制度の場合、贈与者ごとに判断されるため贈与税はかかりません。

1人の贈与者からの贈与額の合計が2,500万円になるまでは、何回贈与を受けても非課税

2,500万円を超えて贈与を受けた場合は一律20%の贈与税がかかります。

相続時精算課税制度を利用するときの注意ポイント②

相続時精算課税制度を一度選択したら撤回できない

一度この制度を利用してしまうと、その後の贈与はすべて相続時精算課税制度が継続されるため、暦年課税制度は利用できなくなります。

↓

相続時精算課税制度を利用するときの注意ポイント③

暦年贈与との併用は不可

一度この制度を適用すると同じ贈与者からの贈与で年間110万円の非課税枠は使えなくなります。つまり、相続時精算課税制度を利用した後は、年間110万円以内の贈与であっても税金がかかるようになるということです。

ただし、年間110万円の贈与税の非課税枠となる「暦年贈与」が別の贈与者からの贈与であれば利用可能です。

(例)

父が長男に対して相続時精算課税制度を利用して贈与 →暦年贈与は利用不可

母は長男に対して相続時精算課税制度を利用していない→暦年贈与は利用可能

相続時精算課税制度を利用するときの注意ポイント④

⭐小規模宅地等の特例が使えなくなる

その他にも相続時精算課税制度には注意すべき点があります。詳しくはこちらをご覧ください。

?ここで新たな注目キーワード「小規模宅地の特例」

小規模宅地の特例とは?

一定の要件を満たすと土地の相続税評価額を最大80%減額できる制度

※適用されると相続税を軽減することができます。

小規模宅地等の特例の対象となる土地は3種類

・特定居住用宅地等(住宅として使われていた土地)

・特定事業用宅地等(事業で使われていた土地)

・貸付事業用宅地等(不動産貸付業に使われていた土地)

そのなかでも、特定居住用宅地等とは住宅として使われていた土地のことを指します。

*亡くなった人が住んでいた土地

*亡くなった人と同じ財布で生活していた親族が住んでいた土地

が対象となります。※別々に生活をしていたとしても仕送りなどをしている場合は生計を共にしていたとみなされます。

適用要件としては

・配偶者が相続する(配偶者がその土地に住んでいなかったとしても適用できる)

・同居の親族あるいは生計を共にしていた親族が相続した場合は、相続した土地に住み続けるのであればOK

小規模宅地の特例が適用となる一般的に多い例でいうと、親が亡くなってその親の自宅を相続するケースです。ここでポイントとなってくるのは、亡くなった人と自宅を相続する人が同居していたかどうかです。

例えば、別の場所に住んでいる子どもが親の自宅を相続したといったケースの場合はどうなのでしょうか?

次の6つの要件を全て満たせば小規模宅地等の特例が適用されます。

①亡くなった人に配偶者も同居の親族もいない

②3年以内に自己所有の家に住んだことがない

③3年以内に3親等以内の親族の家に住んでいない

④3年以内に特別な関係の法人が持つ家に住んでいない

⑤相続開始時に住んでいる家を過去に所有したことがない

⑥相続した土地を相続開始から10か月間所有し続けている(10か月以内に売却等していない)

一般的に「家なき子特例」と呼ばれているものです。

このような場合、小規模宅地特例が受けられないかも⁉

⭐相続時精算課税を適用して贈与を受けた場合、この小規模宅地の特例は使えなくなります

⭐住宅取得等資金の非課税の特例を利用した場合にも、この小規模宅地等の特例が使えなくなる可能性があります

理由としては、家なき子特例の適用条件の中にある「3年以内に自己所有の家に住んだことがない」という要件から外れてしまう可能性があるということです。

別居している子どもに「住宅取得等資金の非課税の特例」を利用して、子ども名義の自宅を持たせてしまうと「自己所有の家に住んだことがある」ということになりますよね。これにより、小規模宅地等の特例が利用できなくなってしまいます。

■まとめ

相続税も贈与税も、どちらも財産を渡すときにかかる税金です。

相続税は、相続等により財産を取得した場合に、その取得した財産に課される税金

贈与税は、個人が贈与により財産を取得した場合に、その取得した財産に課される税金

生前に贈与することで相続税の課税を逃れようとする行為を防ぐという意味で、贈与税は相続税を補完する役割を果たしているといわれています。

今回解説した「住宅取得等資金の非課税制度」は、子どものマイホーム取得に対して資金の援助を検討されている方にとって、最大1,000万円までなら贈与税がかからないというとてもな有効な制度です。ただし、利用した方全員が節税になる!とはいえないケースがあることも・・・将来、援助を予定しているお子様が親の自宅を相続することが想定される場合は、十分検討して選択するようにしていただきたいと思います。

それなら、親に土地を譲ってもらえばいいのでは?

残念ながら無償で親から土地をもらえば「贈与税」がかかります。また、土地の現物を贈与された場合は「住宅取得等資金の非課税制度」の対象とはなりません。

親の土地に子どもが家を建てる場合の注意点はこちらをご覧ください。

https://www.youtube.com/watch?v=GwnAD3C-D6c