「固定金利」と「変動金利」金利の違いでどのくらい変わる?

昨年、日銀による政策金利引き上げの発表があって以降、住宅ローン金利の上昇を心配する相談が増えました。

政策金利の引き上げが、なぜ、住宅ローンの変動金利に影響するのでしょうか?

①日銀が政策金利を引き上げる

↓

②住宅ローンの変動金利の指標となる「短期プライムレート」が引き上げられる

※「短期プライムレート」とは、金融機関が優良企業向けの短期貸出(1年未満の期間の貸出)に適用する最優遇金利

↓

③短期プライムレートの引き上げと同時に変動金利の基準金利も引き上げとなる

これまでメガバンクの住宅ローン変動金利の基準金利は、この政策金利に連動する短期プライムレートに1%上乗せした値に設定されてきました。

1. 変動金利はどうなっているの?

2024年3月 日銀がマイナス金利解除を発表し政策金利は0~0.1%程度に引き上げられましたが、住宅ローン金利への大きな影響はなく、変動金利の相場は0.3~0.4%台と低水準が維持されていました。

2024年7月 追加利上げを発表、政策金利を0.25%程度に引き上げることを決定しました。それを受けて10月に多くの金融機関が基準金利を引き上げ、住宅ローンの変動金利もネット銀行を中心に0.15~0.25%上昇しましたが、そのまま変動しなかった金融機関も多く見受けられました。

2025年1月 追加利上げを発表 政策金利を0.25%から0.50%程度に引き上げることを決定。

その結果、4月の新規借り入れ・借り換え分から最優遇金利が0.25%上昇した金融機関が多かった中で、小幅な上昇幅の金融機関やまったく変化がない金融機関もありましたが、今回、4月に変化がなかった金融機関でも、次回の変動金利の基準日である5月には最優遇金利が引き上げられる可能性が高いと思われます。いよいよ変動金利が年1.0%に届きそうなレベルになってきている印象です。

今後の変動金利の動向は注視していく必要がありそうですね。

2. 固定金利はどうなっているの?

では、固定金利はどうなの?気になるところです。

固定金利については、10年国債利回りなどの「長期金利」を参考に決められます。

国債とは国が発行する債券で償還期間が10年のものが10年国債です。10年国債利回りは、市場の取引状況によって決まります。

日本の10年国債利回りは2024年10月頃から上昇傾向で、2025年3月には2008年10月以来の高水準に達しました。

固定金利の代表格である【フラット35】の最頻金利(借入期間21年以上35年以下、融資率9割以下、新機構団信付き) ですが、

2023年には、1.68%~1.96%と大幅な変動がありましたが、2024年は1.82%~1.87%と小幅な動きでした。2025年3月には1.94%まで上昇しましたが、4月はそのまま据え置かれ変動はありませんでした。

3.「固定金利」と「変動金利」の金利差はどうなっている?

2023年の固定金利と変動金利の金利差は1.4%~1.5%ほど、2024年10月以降は約1.3%~1.4%、2025年4月以降は約1.2%~1.3%と、フラット35と変動金利の金利差は小さくなっています。フラット35には、現在、【フラット35】子育てプラスという子どもの人数や住宅の性能等に応じて、金利が引き下げられる優遇制度があるため、利用条件によってはさらに差が小さくなる可能性もあります。

この金利差が、返済額にどれくらいの影響を及ぼすのか?

ではこの金利差による返済額の差がどのくらいになるのか?試算してみます。

(例)

借入額:4,000万円

借入期間:35年間

返済方法:元利均等

全期間固定金利

★フラット35

金利:1.94% →毎月返済額:131,276円

35年間の総支払利息は

約1,513万円

【フラット35】子育てプラスを利用した場合

(例)

家族構成 子ども1人で1ポイント

住宅性能 【フラット35】S(ZEH)で3ポイント

維持保全 長期優良住宅で1ポイント

合計で5ポイント

当初5年間金利 年1.00%引き下げ→0.94%

毎月返済額:111,799円

6~10年目金利 年0.25%引き下げ→1.69%

毎月返済額:124,216円

11年目~金利 引き下げなし →1.94%

毎月返済額:127,866円

35年間の総支払利息は

約1,252万円

変動金利

今後の金利の変化は誰にも予測はできませんので仮の前提で試算しています。

★三菱UFJ銀行

4月の住宅ローン変動金利:0.595%~

ケース①

金利0.595%はずっと変わらない

1~ 35年:0.595% →毎月返済額:105,522円

35年間の総支払利息は

約431万円

ケース②

5年ごとに0.25%ずつ上昇していく

1~ 5年:0.595%→毎月返済額:105,522円

6~ 10年:0.845%→毎月返済額:109,415円

11~15年:1.095%→毎月返済額:112,755円

16~20年:1.345%→毎月返差額:115,502円

21~35年:1.595%→毎月返済額:117,616円

35年間の総支払利息は

約776万円

ケース③

5年ごとに0.50%ずつ上昇していく

1~ 5年:0.595%→毎月返済額:105,522円

6~ 10年:1.095%→毎月返済額:113,399円

11~15年:1.595%→毎月返済額:120,308円

16~20年:2.095%→毎月返差額:126,107円

21~35年:2.595%→毎月返済額:130,657円

35年間の総支払利息は

約1,143万円

この程度の上昇率であれば、総支払利息は変動金利の方がまだまだ少なくてすみそうです。そう考えると、低金利な変動金利は魅力的に思ってしまいますよね。ですが、この試算はあくまでも住宅ローンのみ、生活費や教育費の変化などは試算に入っていません。金利の変動が、その後の暮らしにどういう影響があるのか?今度は、ライフシミュレーションを作成して見ていきましょう!

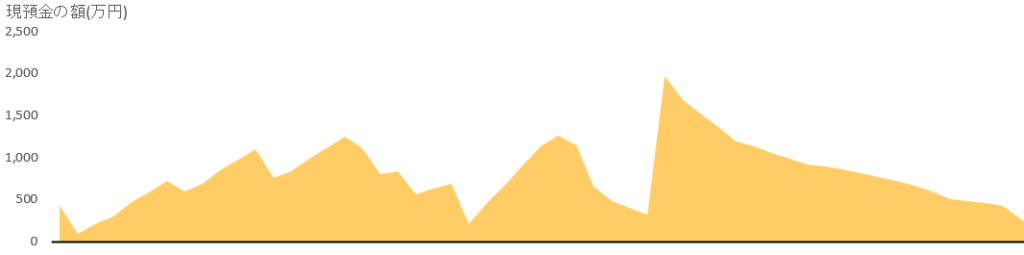

変動金利の影響をライフシミュレーションで比較してみましょう!

わかりやすくするために、住宅ローンの金利以外はすべて同じ条件でシミュレーションしています。

(例)

夫(31歳)年収460万円会社員

妻(31歳)年収350万円会社員

お子さま1人(2歳)、子どもはもう一人欲しい

借入金額:4,000万円

借入期間:35年間

返済方法:元利均等

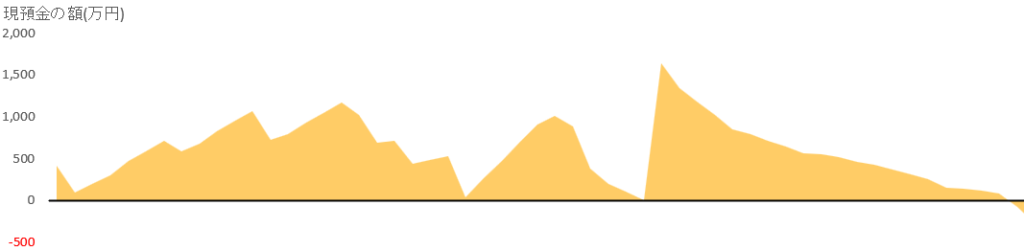

ケース① 金利0.595%はずっと変わらない

特に赤字に陥った期間はありませんでした。ただ、将来必要となる教育資金や老後資金の準備は早めに検討しておきたいところです。

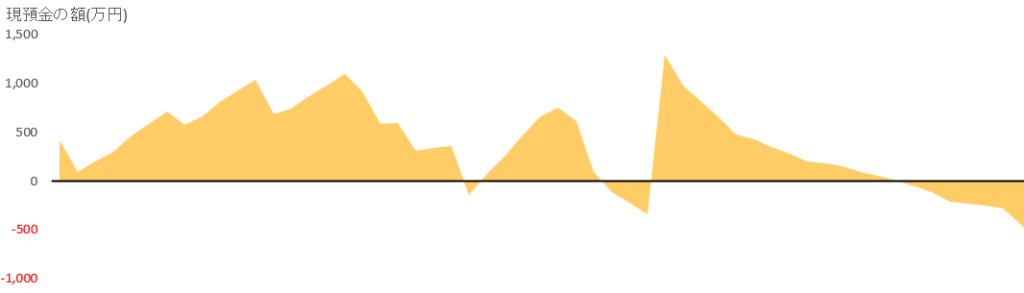

ケース② 5年ごとに0.25%ずつ上昇していく

お子さまの大学進学時期に余裕がなくなり、老後が赤字に陥ってしまいました。支出が増える、あるいは収入が減る時期に金利が上昇すると住宅ローンの負担重くなりそうです。早めに計画的な対策を考えておく必要がありそうです。

ケース③ 5年ごとに0.50%ずつ上昇していく

家を建てた直後のキャッシュフローに問題はありませんが、支出が増える、収入が減る時期に住宅ローンの金利上昇が重なったことで家計が破綻状態に陥っています。このまま家づくりを進めることはあまりにも危険!計画の見直しと今後の対策が必要です。

上記のシミュレーション表からも見えてくるように、変動金利を選んだ場合、今の家計への影響はなかったとしても、今後、金利がどこまで上がるのか?上がるタイミングによっては、20年後の家計に大きく影響を及ぼす可能性もあるということです。

それでも低金利が魅力の変動金利を選びたい!

そんな方は、どのような点に注意しておく必要があるのでしょうか?

4.変動金利を選びたい!金利上昇リスク対策は?

変動金利とは?

変動金利のメリットは、他の金利タイプより金利水準が低いことです。同じ借入額・同じ返済期間であれば、金利は低いほど毎月の返済額を抑えることができます。

変動金利のデメリットは、金利が上昇すると毎月の返済額が増えて家計を圧迫しかねない点です。

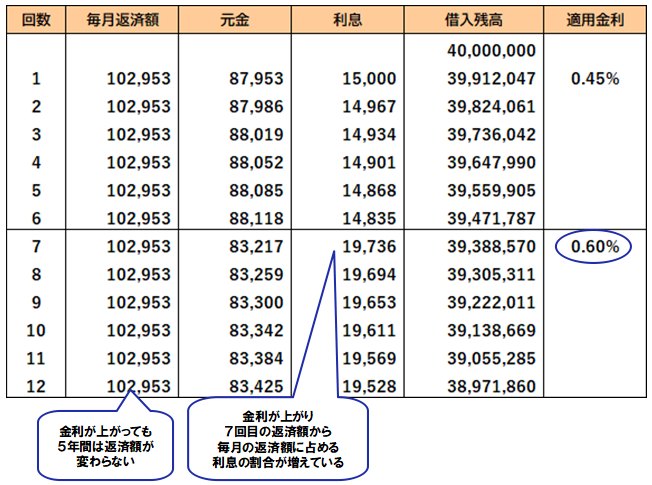

「変動金利型」の特徴

●金利は、半年に1回(4月と10月)見直しが行われる

●毎月の返済額は、5年に1回見直しが行われる(=5年間変わらない):5年ルール

●返済額の変動幅は従前の返済額の1.25倍まで:125%ルール

「変動金利型」のリスク

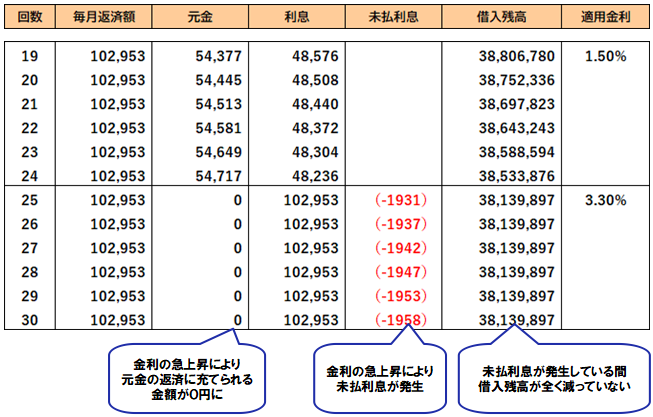

元利均等返済では、毎月の返済額の内訳は「元金の返済に充てられる部分」と「利息の支払いに充てられる部分」に分けられ、半年ごとの金利の見直しによってその割合は変わります。

金利が上昇すると利息の割合が増え、元金がなかなか減らない状況に陥るということです。

さらに、金利の急上昇により利息分の割合が増加して、計算上の毎月利息額が毎月返済額を超えてしまった場合には「未払利息」が発生します。

未払利息は、発生時に引き落しが行われなかったからといって支払いが免除されるものではありません。後日、何らかの方法で精算(支払い)する必要があります。未払利息の発生は、返済計画に大きな支障を及ぼしかねない変動金利型のリスクといえます。

これらは「金利の上昇」によって起こるリスクです。

ですが、今後、金利が上がるか上がらないかということに明確な答えを出すことができる人はいません。

金利上昇に備えるには?

金利が上がった場合を想定して計画を立てること!

つまり金利が1%~2%上がったとしても耐えることができるように、その対策を考えておくことが重要になってきます。

借入額を決めるときには、高めの金利で試算する!

例えば、

毎月の返済額を12万円に設定した場合、

試算する金利の差によって借入額にはどのくらいの差が出るのでしょうか?

試算条件

返済期間:35年

返済方法:元利均等

金利 2.5%→借入可能額:約3,300万円

金利 2.0%→借入可能額:約3,600万円

金利 1.5%→借入可能額:約3,900万円

金利1.0%→借入可能額:約4,200万円

毎月返済額は同じでも、2.5%と1.0%では借入額には約900万円の差が出ていることがわかります。これは、低い変動金利で計算した返済額をもとに借入額を決めることで、かんたんに住宅予算を900万円もアップすることができる!?ということを意味します。

ですが、これは絶対NGの行為です。

なぜなら、金利が変わらないことを前提とした住宅計画になってしまっているからです。

ギリギリ返済できていた家計が、金利上昇で増えた返済額に圧迫されて返済不能に陥ってしまい、家計破綻を起こしかねません!!

今は問題がなかったとしても、先ほどのシミュレーションのように、20年後に家計破綻を起こす可能性もあります。

場合によっては、老後資金にも影響してきます。

金利の低い変動金利での返済を検討している場合でも、借入額は固定金利で試算して決めておけば、ある程度余裕をもって対応していくことができます。

5年ルールを活用しての返済額の差額分を貯蓄する

高めの金利設定で借入額を決め、実際は低い変動金利を利用して返済していく場合、金利差があるため毎月の返済額に差が出てきます。

そうして出た毎月の返済額の差額分は浪費するのではなく、しっかりと貯蓄&資産運用しましょう!

上記の試算条件のケースで考えてみましょう。

金利2.0%→借入額は3,600万円

借入額3,600万円を返済期間35年・元利均等返済で試算すると

金利2.0%→毎月返済額:119,254円

金利1.0%→毎月返済額:101,622円

その差は17,632円

この差額分17,600円を5年間貯蓄した場合(変動金利は「5年ルール」によって5年間、毎月返済額が変わらない)

5年間で約105万円の貯蓄ができることになります。

こうした対策をすることで、金利の上昇に対しても慌てることなく対応できるようにしておきましょう!

金利上昇を想定したライフシミュレーション表を作成する

今後、金利が上昇した場合の家計がどうなるのか?

それを予測するためにはライフシミュレーション表を作成し、今後の家計を見える化してみましょう!

今後、10年、20年後にはどのようなライフイベントがあるのか?

※ライフイベントとは、結婚や住宅購入、子どもの進学や結婚、車の購入や旅行など生涯の中で起こる大きな出来事を指します。

そのライフイベントには、どれくらいのお金が必要なのか?

ライフシミュレーション表に家族構成や収入状況・将来の計画などを入力し、シミュレーションすることで、将来の家計の収支や貯蓄の状況を確認することができます。

住宅ローンを変動金利型で借りて金利が上昇した場合、収支がどのように変化するのか?リスクがどこまで及ぶのか?確認したうえで住宅ローンを検討していただきたいと思います。

正直、金利がどれだけ上昇しても、それ以上に収入が上がっていれば何の問題もないんですけどね・・・

5.安心返済のためには・・・

何度も言いましたが、返済が長期にわたる住宅ローンの金利を予測することは誰にもできません。

金利の上昇をカバーできるリスク対策は、

借入額を適正な額としておくこと

それは「固定金利か?」「変動金利か?」「どの金利タイプを選ぶか?」よりも重要なのです。

無理のない借入額にすること=余裕のある資金計画の第一歩!

住宅ローンは、ライフシミュレーション表を作成して今後の収支の変化を確認して検討しましょう!

まず家づくりの基本的な知識を身につけていただきたいと思います。後悔しない理想の家づくりへの出発点として、どうぞ「家づくり学校」をご利用ください。

家づくり学校でできること

- 家づくりで後悔しないための基本知識のレクチャー

- ムリのない予算を一緒に考え、お金の不安を解消

- お客様一人ひとりに合った住宅会社を紹介

\ 満足度99.2% 無料セミナー開催中 /

※年間1000名がご利用される「家づくり学校」

お席に限りがありますので今すぐご確認を!